「住民税が2倍に増えた」「自営業者はツラい」の謎を探る

2007年06月19日 19:30

先に【1月から所得税が減ってもぬか喜びはダメよ・「所得税マイナス」+「住民税プラス」+「定率減税廃止」=「増税」】などで「国税(所得税)の一部の税源が地方税(住民税)に移るので、国税は減るけど住民税は増える。国税の減税効果と地方税の増税効果には半年ほど時間差があるので6月以降はまた騒がれるのでは」という記事を書いたところ、案の定【住民税倍増でクレーム殺到・税源移譲問題再考】にもあるように大きな問題として再浮上してきた。掲示板や野党系メディアでは諸手を挙げて大々的に報じている。それらの情報を見ると「住民税が2倍に増えた」「自営業者だから大変だよ」という話が特に目に付いた。「税源移譲分はプラマイゼロで定率減税分のみの増税のはずだが……」ということで調べなおして見ると、それらの話が理解できる事情がいくつか判明した。ざっとかいつまんでだが、まとめてみることにする。

スポンサードリンク

●「増税なのは間違いない」これが基本

まず、今回の税制改正で「増税」なのは紛れもない事実。これは先にも説明した通り、「国税徴収分の一部が地方税に移る」ので、徴収分「全体」としてはプラスマイナスゼロ、それに加えて昨年は所得税が税額の10%(上限12.5万円)・住民税が7.5%(上限2万円)が「定率減税」として控除されていたものがなくなるので、この分がまるまる増税となる。定率減税の恩恵を最大限受けていた人は、これだけで14万5000円分の増税となるわけだ。

●謎その1「住民税が2倍」の理由

6月分の給与明細を見て手取りが減ったこと・住民税が跳ね上がったことに気が付いた人は多い。多数の企業は25日以降月末が給料日だから、これからますます同様の話は増えてくるはず。今現在聞き及んでいる「住民税が2倍に増えた」という人の話をネット上で調べてみると、比較的若手のサラリーマンから多く聞かれるのが分かる。

税源譲渡によって「国税の一部が地方税に移行」したのはすでに説明した通りだが、ここに一つからくりがある。国税と地方税、プラスマイナスゼロになるのは徴収分「全体」であって、納税者一人一人ではないことだ。つまり国、あるいは地方自治体レベルで徴収される国税と地方税の総額は変わらないが、納税者単位では大いに納税総額が変わる可能性がある。一部自治体のサイトでは「税源移譲の前後で「住民税+所得税」の納税者の負担は変わりません」という説明があるが、正確ではない。正確には「納税者全体では」と表記しなければならない。

なぜか。

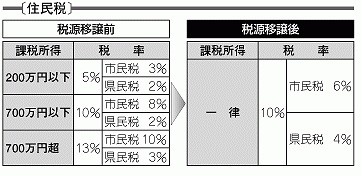

税源譲渡と共に、地方税の累進課税制度が無くなり、国税の累進課税制度にも変更が加えられたからだ。累進課税とは「財産の不公平感を減らすため、課税対象額が高いほど税率も上がる」というもの。地方税は去年まで、課税所得が200万円以下なら5%(都道府県税2%/市町村税3%)、700万円以下ならその部分は10%(2%/8%)、700万円超ならその部分は13%(3%/10%)だった。これが税源譲渡と同時期に、一律10%(6%/4%)に一本化された。

国税(所得税)と地方税(住民税)の累進課税の遷移。【天草氏ウェブサイトより】。市民税は「市町村税」、「県民税」は都道府県税に置き換えて読むように。

地方税の累進課税制度が無くなった理由としては「国税から地方税に税源が移譲される際に、(大都市圏のような)高額所得者の多い地域に税収が集中して不公平感が生じるのを防ぐため」と説明されている。要は、「納税者の不公平感の解消より地方自治体の不公平感の解消を優先した」というわけだ。

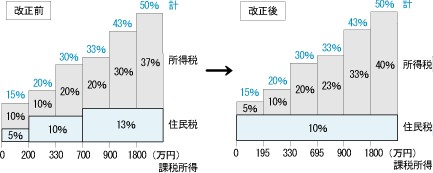

上記の表を見て「ピン」と来た人も多いだろう。例えば去年も今年も課税所得(手取りから各種控除を引いた、実際に税金がかかる額)が195万円以下の場合、

■195万円以下

税源譲渡前……国税10%、地方税5%(計15%)

税源移譲後……国税5%、地方税10%(計15%)

となる。国税は半分に減るが、地方税は倍の10%になる。多くの若手サラリーマン、つまり課税所得が比較的低い人たちから「住民税が倍増した」という意見が聞かれたのは、これが原因となる。

なお、かつての地方税も移譲前後の国税も、累進課税は「超えている部分」のみ税率が該当する。例えば移譲後において330万円の課税所得があった場合の所得税(国税)は次のようになる。

×330万円×10%=33万円

○195万円×5%+(330万円-195万円)×10%=9万7500円+13万5000円=23万2500円

課税所得によって累進課税部分の計算が違ってくるので一概には言えないが、少なくとも地方税(住民税)の課税所得が200万円以下だった人は「住民税が今年になって2倍に増えた!」という状況は十分にありえるわけだ。

例えば去年も今年も課税所得が400万円の人についてシミュレートしてみると次のようになる。

■年収400万円の場合

・国税

昨年:330万円×10%+(400万円-330万円)×20%=47万円

今年:195万円×5%+(330万円-195万円)×10%+(400万円-330万円)×20%=37万2500円

・地方税

昨年:200万円×5%+(400万円-200万円)×10%=30万円

今年:400万円×10%=40万円

∴国税+地方税

昨年:77万円

今年:77万2500円

定率減税を差し引いた、国税と地方税だけで考えればちょっとだけの増税となるわけだ。

もっとも、

1)同じ額でも損をした方が、得をした場合より、一層印象が強い「プロスペクト理論」(【住民税倍増でクレーム殺到・税源移譲問題再考】)

2)国税は先払い(だから年末調整がある)だが地方税は年収確定のあとに計算される。つまり1年半ほど前の年収を元に計算されている。

の理由から、住民税の増加に対するマイナスの印象が強いのだろう。ここ一、二年でじわじわと給与が下がっていた場合、地方税は去年の(高めの)額で、しかも税源譲渡後の高い掛け率で計算され、給与そのものは現行の(下げられた)額で計算されるのだから、給与全体に占める住民税の割合が高くなるのも当然といえる。

税源譲渡前後の所得税・住民税の課税所得に対する割合(【練馬区公式サイトより】)

住民税(地方税)そのものが2倍に増える状況は十分にありえるが、その分所得税(国税)は減っているはず。

●謎その2「自営業者だから大変だよ」の理由

続いて「自営業者だから大変だよ」の理由。こちらはもっと単純。自営業者の場合、簡単に説明すると「今年は負担が増えて恩恵が受けられない」からである。

もう少し詳しく説明すると、(個人)事業者に対しては住民税(地方税)の増加は今年の6月から適用されるのに対し、所得税の減税は来年3月の確定申告時から実施される。これはサラリーマンのように所得税(国税)は天引きされず、今年の収支についての所得税計算は来年3月の申告時に確定するからである。

一方で住民税は1年半ほど前の収支から計算され、今年の6月支払い分から適用されるので、今年の後半は「住民税の支払のみ増税され、国税の支払において減税の恩恵は受けられない」ことになるわけだ。

場合によっては国税をいつも通りの額だけ支払ったあとに倍増した住民税の支払調書が郵送され、頭を抱えている事業者もあるだろう。特に小規模個人事業者にはその傾向が強いと思われる。

●その他の増税など

直接税源移譲とは関係ないが、定率減税控除撤廃以外に「65歳以上の非課税措置撤廃(2007年度のみ一部減額措置あり)」「住民税率の増加による、扶養控除や配偶者控除の差から来る実質的な増税(所得税と比べて住民税は課税所得に対する控除割合が少ないため)」などが考えられる。

また、所得税の減税により住宅ローン控除の額が減る可能性も想定されるが、これは各自治体に申請すれば、その分を翌年住民税の減税でまかなえるところもある。

さらに一部では「地方税から計算されるので、国民健康保険料も最大で2倍に増えるのでは」という懸念も聞かれるが、これは【もう一つの大増税!? 税源移譲で変わる国民健康保険の額】でも説明したように、「それはありえない」というのが結論。逆に「”収入がそのままで”住民税が2倍に増えたら国保保険料も2倍に増えた」という地域があれば、是非とも教えてほしい。

以上、「住民税が2倍に増えた」「自営業者はツラい」に関する説明をしてみたわけだが、結論として「住民税の2倍増はありえるがその分所得税が減税されているはず。住民税の上がり方が尋常でない場合、稼ぎそのものも増えているとか、他の原因はないかな?」「自営業者がツラいのは事実。約1年のタイムラグがあるから」というところに落ち着くことになる。

一部マスコミでは給与明細の地方税の部分だけを見せて「ほら、こんなに増えちゃって」という表現をしているが、今件の記事のように税金は多種多様な要素が複雑に絡み合って算出されるのだから、いきなり地方税額だけを比較するのはナンセンスに他ならない(選挙が近いからというのもあるのだろうが、詳しく云々するのは野暮というものか)。

一方、自営業者(あるいは去年退職して「去年は収入があったけど今年はさほど手取りがない」)という人についてだが、あくまでも一例として当方の住まう東京練馬区の区役所内税務課に事情を説明したところ

「同様の問い合わせを多数いただいており、事情も十分理解できる。大変なので税金はナシ、とか値引きする、というわけにはいかないが、担当部局(この場合は税金支払を担当する収納課の納税担当部署)に相談することにより、例えば分納や延納などの手続きが行える場合もある」

という回答をいただいた。

また、自営業者を含めた個人事業主、そしてサラリーマンでもさまざまな手法を用いて節税をし、税金を取り戻すことは可能だ(医療費控除の活用などが好例)。今回の増税・税源移譲騒動を機会に、自分のお金のやりとり、給与明細をじっくりと振り返り、お金の節約……というより「取り返せるものについて取り返す」ことができないか、よく考えてみると良いだろう。

■税源移譲と増税に関する一連の記事:

(6/22)【「住民税が2倍に増えた」「自営業者はツラい」の謎を探る(3)……他の税制の対応が追いついていない】

(6/22)【「住民税が2倍に増えた」「自営業者はツラい」の謎を探る(2)……定率減税廃止がかなめ!?】

(6/19)【「住民税が2倍に増えた」「自営業者はツラい」の謎を探る】

(6/13)【住民税倍増でクレーム殺到・税源移譲問題再考】

(3/23)【「税源移譲」「定率減税撤廃」3割が知らない】

(1/23)【もう一つの大増税!? 税源移譲で変わる国民健康保険の額】

(1/21)【1月から所得税が減ってもぬか喜びはダメよ・「所得税マイナス」+「住民税プラス」+「定率減税廃止」=「増税」】

スポンサードリンク

ツイート

最新情報をRSSで購読する

最新情報をRSSで購読する