投資信託の現状がかいま見られる分布図

2008年10月29日 06:30

俗にいう「サブプライムローン・ショック」の去年の夏以降、金融危機とも金融工学暴落とも呼ばれる世界的な金融信用不安・不信と株価の下落が続き、それに伴い投資信託も評価額の下落が著しい。特に最近ではつい先日までもてはやされ、大いに株価を上げていた新興国の株式を組み込んだ投資信託の類がナイアガラの滝のような下落振りを見せている。今回はその現状をかいま見れる図式を、一つ紹介することにする。

俗にいう「サブプライムローン・ショック」の去年の夏以降、金融危機とも金融工学暴落とも呼ばれる世界的な金融信用不安・不信と株価の下落が続き、それに伴い投資信託も評価額の下落が著しい。特に最近ではつい先日までもてはやされ、大いに株価を上げていた新興国の株式を組み込んだ投資信託の類がナイアガラの滝のような下落振りを見せている。今回はその現状をかいま見れる図式を、一つ紹介することにする。

スポンサードリンク

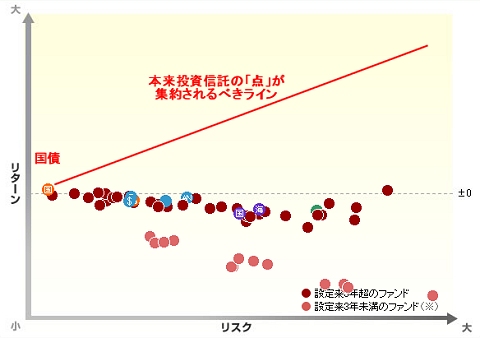

以下は【新生銀行(8303)】が取り扱っている投資信託のリスクとリターンの分布図。セミリアルタイムでデータが更新される仕組みのため、Javaが用いられている(記事掲載のために執筆時点の状況を画像化)。

「10月29日時点」の投資信託のリスクとリターンの分布図。「世界のサイフ」や「成長株」「ドリーム」など、期待炸裂な名詞・形容詞をつけたものが並んでいるが……

縦軸はリターンで中央の破線部分より上にあるものが「含み益」のあるもの、下にあるものが「含み損」なもの。一方で横軸はリスクで、右に行くほどリスクが高くなる。リターンはともかくリスクは数字で厳密に表記できるものではないので、設定者やその他状況で大きく変動しうる可能性もある。

従来投資では「ハイリスク・ハイリターン」「ローリスク・ローリターン」が常とされている。このグラフなら本来、もっともリスクの低い国債が「リターンがゼロに近くリスクもゼロ近く」で左中央部につき、そこから右斜め上に斜線が引かれるように各投資信託を表す点々が配されればならないはず。

しかし現状ではほとんどの投資信託がリターンはゼロ以下の位置、リスクばかりが高くなるという結果を生み出している。つまり「ハイリスク・ローリターン」どころか「ハイリスク・ハイダメージ」(※「損」はデイアドバンテージとでも訳するべきだろうが、この方が感覚的に分かりやすい)状態にあるわけだ。

いかに株価全体が低迷しているか、そして新興国の投資信託がどのような状況にあるかがひとめで分かる、象徴的な図といえるだろう。

さて。

実はこの図、昨日まではもっと「明確に」「現状が」理解できる図だった。元々相場が安定・上昇している時に作られた図のようで、縦軸の「リターン」もゆるやかに、上方向に伸びることを前提にパラメータが設定されていたようだ。ところが昨今の急落相場で各投資信託の「リターン」もマイナス化、激減し、縦方向の下落が著しいものとなってしまった。

実はこの図、昨日まではもっと「明確に」「現状が」理解できる図だった。元々相場が安定・上昇している時に作られた図のようで、縦軸の「リターン」もゆるやかに、上方向に伸びることを前提にパラメータが設定されていたようだ。ところが昨今の急落相場で各投資信託の「リターン」もマイナス化、激減し、縦方向の下落が著しいものとなってしまった。

具体的には設定来3年未満のファンドのほとんどにおいて、現在横軸の「リスク」の矢印内に収まっている縦方向の配置が、それよりはるか下に配されている状態だったのだ(右の図参照。ちなみに図をクリックするとうにゃうにゃ)。実際に多くのファンドが「リスク」の棒をつきぬけ、「試算する期間」はおろか「1つのファンドを選んで表示する」、さらにはその下の、各●の解説部分にまで達しており、「どれが例示の丸なのか、どれが本物の投資信託の場所なのか」がわからない、まさにカオスな現在の相場を明確に表す図となっていた。

リターン部分で大きくはみ出ているのならともかく、マイナス部分でのオーバーシュートはさすがに体面的にもまずいだろうということで、今朝までには修正されてしまったようだ。現状の図でも十分市場の不安定さは理解できることだろう。

スポンサードリンク

ツイート

最新情報をRSSで購読する

最新情報をRSSで購読する